از بسیاری جهات، بازار ارزدیجیتال تفاوتی با بازار سهام ندارد. دارایی به هر شکلی که باشد یک زیربنای منحصر به فرد است و تجزیه و تحلیلی که برای ردیابی ارزش دارایی انجام می شود بسیار مشابه است. اگر از اصول تجزیه و تحلیل پیروی کنید، می توانید انتظار دریافت نتایج مثبت داشته باشید. ما در این مقاله بهترین روش های تحلیل ارزدیجیتال را معرفی می کنیم.

با افزایش محبوبیت بیت کوین و سایر ارزهای دیجیتال، تعداد معامله گران در بازار ارزهای دیجیتال نیز افزایش یافت. نوسان بالای ارزهای دیجیتال به معامله گران اجازه می دهد تا پول خوبی به دست آورند، اما تکیه بر شانس یا شهود در معاملات ایده بدی است. یک معامله گر باید به طور مداوم بازار را تجزیه و تحلیل کند. خوشبختانه امروزه روش های مختلفی برای تحلیل بازار موجود است. یکی از این روش تحلیل ارز دیجیتال است. علاوه بر این روش می توان از تحلیل بنیادی و تحلیل احساسات نیز استفاده کرد.

تحلیل بنیادی چیست؟

با تجزیه و تحلیل بنیادی، شما به دنبال پیش بینی قیمت نیستید؛ بلکه سعی می کنید بفهمید چه عواملی می تواند بر قیمت تأثیر بگذارد.

با استفاده از این تجزیه و تحلیل، می توانید تعیین کنید که آیا داده ها می گویند که ارزدیجیتال در حال حاضر قیمت کمتری دارد یا بیش از حد قیمت گذاری شده است. انجام تحلیل بنیادی و یافتن تمامی عوامل مؤثر بر حرکات قیمت کار آسانی نیست؛ اما اگر بخواهید می توانید آن را بیاموزید و به کار بگیرید.

تحلیل احساسات چیست؟

یکی دیگر از بهترین روش های تحلیل ارزدیجیتال تحلیل احساسات است. این روش می تواند نقش بسیار مفیدی در مبادلات ارزهای دیجیتال نیز داشته باشد؛ اما باید در تحلیل احساسات در سرمایه گذاری بسیار مراقب باشید.

با تجزیه و تحلیل احساسات، شما فراتر از اعداد و ارقام نگاه می کنید تا ببینید بازیکنان کلیدی چگونه فکر می کنند و چه احساسی نسبت به بازار دارند. این بازیکنان ممکن است شامل افراد تأثیرگذار، سرمایه گذاران، مدیران صندوق های تأمینی و اقتصاددانان باشند. ایده اصلی در این روش این است که داده ها همیشه نشان دهنده آنچه قرار است اتفاق بیفتد نیستند.

اگر بتوانید اعتماد یا عدم اعتماد عمده در بازار نسبت به یک ارزدیجیتال خاص را تشخیص دهید، می توانید بفهمید که رشد یا کاهش شدیدی در راه است یا خیر. در این صورت شما می توانید بدون اینکه بازار هنوز واکنشی نشان داده باشد آینده آن را پیش بینی کنید.

تحلیل تکنیکال چیست؟

تحلیل تکنیکال یکی از بهترین روش های تحلیل ارزدیجیتال است. با تجزیه و آموزش تحلیل ارز دیجیتال، شما روندهای آماری را مطالعه می کنید و به حجم و فعالیت های تاریخی از جمله حرکات و نوسان قیمت نگاه می کنید تا پیش بینی های آگاهانه ای در مورد اینکه قیمت در کوتاه مدت و بلندمدت به کجا می رود داشته باشید. در این روش باید تعیین کنید که کدام ابزار معاملاتی تکنیکال در استراتژی معاملاتی شما کاربردی و مناسب تر است.

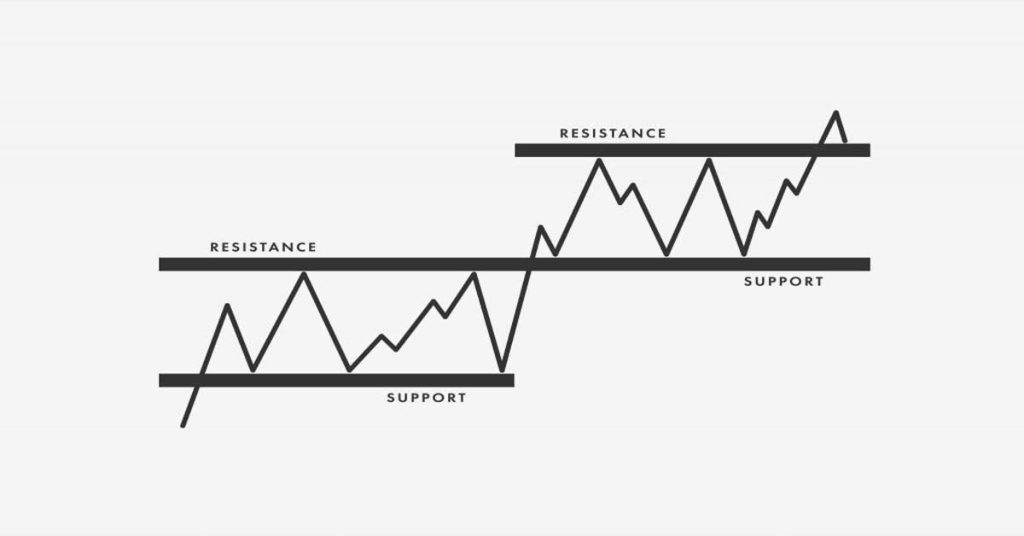

یکی از ابزارهای بسیار محبوب در تحلیل تکنیکال ابزارهای فیبوناچی است که برای تعیین سطوح مهم در عملکرد قیمت استفاده می شود. انجام معاملات بر اساس سطوح فیبوناچی عبارت از درنظرگرفتن دو منطقه مهم از قیمت، معمولاً یک بالا و پایین و سپس تقسیم آن بر یک نسبت فیبوناچی برای تعیین سطوح حمایت و مقاومت است.

این روش برای تجزیه و تحلیل نوسان قیمت ارزهای دیجیتال می تواند خوب عمل کند، اما اگر قصد استفاده از آن را دارید باید سریع وارد عمل شوید. با این همه نوسان، سطوح حمایت و مقاومت می توانند فراز و نشیب های بزرگی را تجربه کنند. نشان دادن عکس العمل به موقع می تواند شما را به سود برساند.

تحلیل تکنیکال روشی برای تعیین چگونگی و زمان معامله یک دارایی و پیش بینی تغییرات احتمالی قیمت آن از طریق مطالعه داده های گذشته بازار است. برخلاف تحلیل بنیادی، تحلیل تکنیکال تلاشی برای تعیین «قیمت واقعی» یک دارایی ندارد. در عوض، بر تاریخچه تغییرات قیمت این دارایی تکیه می کند تا آینده آن را پیش بینی کند.

با توجه به اینکه یکی از بهترین روش های تحلیل ارز دیجیتال، تحلیل تکنیکال است، بیش از دیگر روش های تحلیل بازار به آن می پردازیم. تحلیل تکنیکال بر اساس نظریه داو عمل می کند. نظریه ای که به نام مبتکر آن چارلز داو نام گذاری شده است.

منظور از تئوری داو در تحلیل تکنیکال چیست؟

این نظریه از شش ایده اساسی تشکیل شده است:

- قیمت یک دارایی در بازار، همه چیز را نشان می دهد. بر اساس این ایده، قیمت یک دارایی شامل تمام اطلاعات مربوط به این دارایی، از جمله احساسات بازار و انتظارات معامله گران است.

- سه نوع روند در بازار وجود دارد. حرکت قیمت نامنظم نیست؛ بلکه قیمت در طول روندهایی حرکت می کند. تعدادی روند اولیه یا اصلی وجود دارد که از چند ماه تا بیش از یک سال طول می کشد. در روندهای اولیه، روندهای ثانویه ای وجود دارد که اغلب اصلاحاتی نسبت به روندهای اولیه هستند و معمولاً چندین هفته طول می کشند. در نهایت، روندهای کوتاه مدت یا جزئی وجود دارد که کمتر از یک یا دو هفته به طول می انجامند.

- هر روند اولیه دارای سه مرحله متوالی است:

- تجمع: در این مرحله، معامله گران باتجربه شروع به خرید یا فروش یک دارایی می کنند. از آنجا که تعداد آنها بسیار کم است، قیمت تغییر زیادی نمی کند.

- مشارکت عمومی: همان طور که معامله گران بیشتری متوجه روند جدیدی می شوند و آن را دنبال می کنند، قیمت به سرعت شروع به تغییر می کند.

- توزیع: معامله گران با تجربه شروع به توزیع دارایی های خود در زمان سفته بازی می کنند.

- شاخص ها باید یکدیگر را تأیید کنند. سیگنال های یک شاخص باید سیگنال های شاخص دیگری را تأیید کنند. در بازار ارزهای دیجیتال، این اصل را می توان در ارتباط بین حرکات جفت ارزهای دیجیتال مشاهده کرد. لازم به ذکر است این ایده ها برای درک تحلیل تکنیکال به عنوان یکی از بهترین روش های تحلیل ارز دیجیتال ضروری است.

- حجم باید روند را تأیید کند. اگر حرکت قیمت با افزایش حجم همراه باشد، به این معنی است که قیمت در جهت روند حرکت می کند. اگر حجم کاهش یابد، قیمت برخلاف روند حرکت می کند.

- یک روند تا زمانی که سیگنال های واضحی از معکوس شدن خود بدهد، ادامه می یابد. قیمت بیشتر از اینکه روند را تغییر دهد، مطابق با روند فعلی پیش می رود. تشخیص تغییر روندهای اولیه می تواند دشوار باشد. تغییر روندها اغلب با روندهای ثانویه اشتباه گرفته می شوند.

انواع روش های تحلیل تکنیکال کدامند؟

روش های زیادی در تحلیل تکنیکال استفاده می شود، اما معمولاً هرکدام به یکی از انواع زیر تعلق دارند:

- آمار مربوط به معاملات (حجم و غیره)

- تجزیه و تحلیل کندل استیک

- الگوهای نموداری

- سطوح مقاومت و حمایت

- اندیکاتورهای تکنیکال

معامله گران با تجربه معمولاً چندین تکنیک مختلف را برای به دست آوردن بهترین روش های تحلیل ارزدیجیتال با هم ترکیب می کنند و منتظر تأیید متقابل آنها هستند. یک سیگنال تأیید شده را می توان برای تصمیم گیری قابل اعتمادتر در نظر گرفت.

درک این نکته مهم است که نمی توانید مطمئن باشید که قیمت در آینده چگونه حرکت خواهد کرد. اما می توانید تعیین کنید که کدام فرصت ها احتمالاً برای باز کردن یک موقعیت، مناسب هستند و کدام موقعیت ها مناسب نیستند. به همین دلیل همیشه مهم است که مدیریت ریسک را در نظر داشته باشید.

1. چارچوب زمانی (تایم فریم)

هیچ تایم فریم یا بازه زمانی کاملی برای همه ارزهای دیجیتال وجود ندارد. بازه های زمانی طولانی تر معمولاً مهم تر هستند، اما این بدان معنا نیست که در بازه های زمانی کوتاه تر، معاملات خوبی پیدا نخواهید کرد. پس پیشنهاد می شود همواره بازه های زمانی متعدد را بررسی کنید و بر اساس آن ها فرصت های معاملاتی را ارزیابی نمایید تا در انجام معامله خود به سود برسید.

انتخاب یک بازه زمانی به استراتژی معاملاتی معامله گر بستگی دارد. به اصطلاح، اسکالپرها که موقعیت های خود را به سرعت باز و بسته می کنند، تایم فریم های بسیار کوتاهی مانند نمودارهای 1 دقیقه ای یا 5 دقیقه ای را ترجیح می دهند. معامله گران روزانه که معمولاً در یک روز وارد معاملات شده و از آن خارج می شوند، در درجه اول از نمودارهای 5 دقیقه ای، 15 دقیقه ای یا ساعتی استفاده می کنند. در نهایت، معامله گرانی که رویکرد بلندمدت را ترجیح می دهند، از نمودارهای روزانه یا حتی هفتگی استفاده می کنند.

زمانی که بازار، نوسان شدیدی را تجربه می کند، یک بازه زمانی کوتاه تر اغلب برای شناسایی نقاط ورودی و خروجی، بهتر از بازه های زمانی طولانی تر جواب می دهد. البته به شرطی که در زمان مناسبی وارد معامله شده و از آن خارج شوید. در واقع اگر از تایم فریم مناسب استفاده کنید می توانید از آن به عنوان یکی از بهترین روش های تحلیل ارز دیجیتال نام ببرید.

2. حجم معاملات

حجم معاملات نقش مهمی در تحلیل تکنیکال ارزهای دیجیتال و سایر دارایی ها ایفا می کند. حجم، تعداد کوین های معامله شده در یک بازه زمانی انتخاب شده است. حجم اغلب به صورت ردیفی از ستون ها در امتداد پایین نمودار قیمت نشان داده می شود. ارتفاع این ستون ها به عنوان یک شناسه بصری برای تعیین حجم عمل می کند. حجم نشان می دهد که یک روند چقدر جدی است. روندهای قوی تر با حجم معاملات بالاتر همراه است و بالعکس؛ در نتیجه از روی حجم می توانید اعتبار و قدرت روند را مشخص کنید.

3. الگوهای کندل استیک

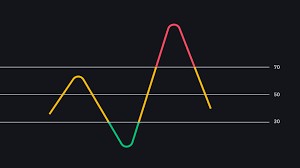

استفاده از کندل استیک (شمع ها) یکی از بهترین روش های تحلیل ارزدیجیتال است. هر یک از کندل ها در نمودار کندل استیک حرکت قیمت یک کوین را در یک بازه زمانی انتخاب شده نشان می دهد. هر کندل از یک بدنه و حداکثر دو سایه تشکیل شده است و رنگ آن می تواند سبز یا قرمز باشد. بدنه نشان دهنده تفاوت بین قیمت باز شدن و بسته شدن است. اگر بدنه سبز باشد، پایین آن قیمت باز شدن و بالای آن قیمت بسته شدن را نشان می دهد. برای شمع های قرمز، برعکس این موضوع صادق است. بنابراین، کندل سبز نشان می دهد که قیمت پایانی در این دوره، بالاتر از قیمت باز شدن بوده؛ یعنی قیمت افزایش یافته است. یک شمع سبزرنگ را شمع صعودی می نامند. در مقابل یک شمع قرمز نشان دهنده کاهش قیمت است و به آن “شمع نزولی” می گویند. هر دوی این موارد در تصویر زیر قابل مشاهده است.

سایه هایی که از بدنه بیرون می آیند محدوده قیمت ها را از کمترین تا بالاترین، در آن دوره نشان می دهند. این نوع نمودار قیمت، بسیار مفید است زیرا مهم ترین اطلاعات را در مورد حرکت قیمت در یک زمان معین نشان می دهد. با کندل استیک می توانیم به وضوح درک می کنیم که آیا قیمت در بازه زمانی انتخاب شده افزایش یا کاهش یافته است و مقادیر حداکثر و حداقل قیمت را برای آن دوره به راحتی ببینیم. گاهی اوقات، برخی از کندل ها در کنار هم الگوهای خاصی با نام های ویژه ای تشکیل می دهند. بیایید به برخی از آنها نگاه کنیم. استفاده از این الگوها یکی از بهترین روش های تحلیل ارز دیجیتال است.

الگوهای تغییر روند صعودی

الگوهای معکوس صعودی پس از کاهش قیمت شکل می گیرد و نشان دهنده تغییر احتمالی روند است. چند نمونه از این ها در ادامه آمده است.

1.الگوی چکش صعودی: این الگو یک الگوی تک شمعی است. بدنه شمع کوتاه، یک سایه کوچک در بالا و یک سایه بلند در پایین بدنه قرار دارد. این الگو نشانه آن است که فروشندگان قیمت را در طول دوره زمانی موردنظر پایین تر آورده اند و به دنبال آن فشار شدیدی توسط خریداران وارد شده و دوره را با قیمت بالاتر به پایان رسانده اند.

2. انگلفینگ یا شمع پوشای صعودی: این الگو یک الگوی دو شمعی است. بدنه شمع دوم صعودی، بدنه شمع اول را که نزولی است کاملاً می پوشاند. این الگو به این معنی است که فشار خریداران بر فروشندگان غلبه کرده و حرکت صعودی شتاب قوی تری نسبت به حرکت نزولی داشته است.

3. الگوی ستاره صبحگاهی: این الگو یک الگوی سه شمعی است و شامل یک شمع با بدنه بسیار کوچک بین شمع های بلند نزولی و صعودی است. علاوه بر این، بدنه شمع وسط با بدنه شمع نزولی همپوشانی ندارد. این الگو به این معنی است که فشار فروشندگان تمام شده است و روند اکنون صعودی شده است.

الگوی ستاره دنباله دار: این الگو یک الگوی تک شمعی است که در اصل مخالف الگوی چکش صعودی است. یک شمع ستاره دنباله دار دارای بدنه کوچک است، سایه پایینی کمی دارد و سایه بالایی نسبتاً بلند است.

- ۰ ۰

- ۰ نظر